Wysokość raty kredytu gotówkowego to element, na który często zwracamy uwagę podczas wyboru najlepszej oferty. Zależy ona jednak nie tylko od oprocentowania, ale również od innych elementów. Wiedza o tym, jak obliczyć ratę i całkowity koszt kredytu gotówkowego zwiększa naszą szansę wyboru najlepszej propozycji.

- Czym jest całkowity koszt kredytu?

- Co wpływa na całkowity koszt kredytu gotówkowego?

- Jak obliczyć ratę kredytu gotówkowego?

- Czym jest i jak działa kalkulator rat kredytu gotówkowego?

- Czym jest i jak działa kalkulator całkowitego kosztu kredytu?

- Jak obliczyć całkowity koszt kredytu gotówkowego? – przykłady

- Całkowity koszt kredytu – przykład I

- Całkowity koszt kredytu – przykład II

- Całkowity koszt kredytu – przykład III

- Gdzie znaleźć najlepsze oferty kredytów gotówkowych?

- Po co obliczać ratę i całkowity koszt kredytu gotówkowego?

- Warto wiedzieć

Zgodnie z danymi Biura Informacji Kredytowej w pierwszej połowie 2022 r. wartość zadłużenia tytułem kredytów gotówkowych spadła o 3 mld zł w porównaniu do 2021 r. Zanotowano także 0,2 proc. spadek w liczbie udzielonych kredytów tego typu – łącznie o 3,14 mln sztuk. Największy wzrost odnotowano w segmencie kredytów gotówkowych na niskie kwoty (do 5 tys. zł) – o 10,1 proc. więcej w stosunku do 2021 r.

Sytuacja ta może być spowodowana koniecznością pożyczania pieniędzy na bieżące wydatki wynikające z coraz wyższych kosztów życia. Pomimo spadkowej tendencji, kredyty gotówkowe nadal są bardzo popularnym rozwiązaniem pozwalającym pozyskać pieniądze na dowolny cel. Przed wyborem oferty warto jednak dowiedzieć się, jak obliczyć ratę i całkowity koszt kredytu gotówkowego. Pozwoli to podjąć bardziej świadomą i opłacalną decyzję.

Czym jest całkowity koszt kredytu?

Odpowiedź na to pytanie można znaleźć w ustawie o kredycie konsumenckim. Całkowity koszt kredytu obejmuje wszystkie koszty, które kredytobiorca musi ponieść zgodnie z postanowieniami umowy kredytowej o kredyt konsumencki – zarówno odsetkowe, jak i pozaodsetkowe. Wielkość ta wyrażona jest kwotowo, dzięki czemu można łatwiej wyobrazić sobie, ile ostatecznie kosztować będzie kredyt (trzeba jednak pamiętać, że przy oprocentowaniu zmiennym wysokość raty może wahać się w całym okresie spłaty).

Całkowity koszt kredytu można znaleźć m.in. w umowie kredytowej, formularzu informacyjnym czy w przykładzie reprezentatywnym. O wartość całkowitego kosztu kredytu warto także zapytać doradcę bankowego w trakcie rozmowy o ofercie. Wiedza na temat tego parametru ułatwia porównywanie ofert i pomaga w podjęciu bardziej racjonalnej decyzji.

Co wpływa na całkowity koszt kredytu gotówkowego?

Popularność kredytów gotówkowych wynika przede wszystkim z uproszczonych procedur =, dużej rozpiętości oferowanych kwot i okresów spłaty. Wiele osób docenia także swobodę w wydatkowaniu pożyczonych środków, ponieważ bank nie oczekuje, że udokumentujemy na co przeznaczyliśmy pożyczone pieniądze.

Zanim jednak klient zdecyduje się na zaciągnięcie zobowiązania w konkretnym banku, powinien szczegółowo zapoznać się ze szczegółami oferty. To od nich będą zależeć m.in. obciążenia generowane przez kredyt czy komfort związany z bezproblemową i wygodną spłatą zobowiązania. Na całkowity koszt kredytu gotówkowego, w zależności od oferty, może wpływać:

- Oprocentowanie nominalne – może być stałe lub zmienne i zawsze komunikowane jest w skali roku. Jego wysokość przekłada się na kwotę odsetek, które naliczone zostaną od pożyczonego kapitału. Oprocentowanie zmienne jest najczęściej sumą stawki WIBOR (element zmienny) i marży banku (uznawana jest za komponent stały, ale można ją negocjować). Na wysokość stawki WIBOR wpływa przede wszystkim poziom stopy referencyjnej Narodowego Banku Polskiego (NBP). W przypadku oprocentowania stałego wysokość odsetek nie ulega zmianie przez cały okres spłaty kredytu – bez względu na wahania stóp procentowych NBP.,

- Prowizja – to opłata pobierana przez bank w zamian za udzielenie kredytu. Prowizja zwykle liczona jest jako procent od wartości udzielonego finansowania, co oznacza, że im wyższa kwota kredytu tym wyższa prowizja do zapłaty. Zdarza się, że prowizja może być też stałą kwotą lub bank stosuje model mieszany np. prowizja wynosi 5% kwoty kredytu, jednak nie mniej niż 300 zł. Prowizja może być opłacana osobno lub doliczana do pożyczonego kapitału i spłacana w ratach.

- Ubezpieczenie – nieobowiązkowe, choć może realnie wpłynąć na wysokość oprocentowania lub prowizji. Przykładowo, jeśli klient zdecyduje się na zakup polisy, która daje ochronę np. w razie śmierci, ciężkiej choroby lub utraty pracy, to może liczyć na obniżenie kosztów kredytu. W takiej sytuacji może skorzystać np. z niższego oprocentowania lub rezygnacji z prowizji za udzielenie kredytu.

- Dodatkowe opłaty – bank może przewidzieć w swojej ofercie inne koszty np. opłatę za rozpatrzenie wniosku czy przygotowanie dokumentów.

Warto pamiętać o dodatkowym elemencie, który co prawda nie jest ujmowany bezpośrednio w całkowitym koszcie kredytu, ale może wpływać na opłacalność oferty w ujęciu całościowym. Mowa tu o konieczności skorzystania z dodatkowych produktów banku. Przykładowo kredyt może być sprzedawany “w zgrzewce” z kontem osobistym. W takiej sytuacji trzeba sprawdzić, ile kosztuje prowadzenie takiego rachunku i czy można uniknąć tej opłaty.

Jak obliczyć ratę kredytu gotówkowego?

Na wysokość kolejnych rat kredytu wpływ mają nie tylko takie elementy, jak oprocentowanie nominalne, prowizja czy ubezpieczenia, ale także kwota kredytu, okres spłaty i rodzaj rat. Każda rata kredytu obejmuje dwa elementy: część kapitałową (kwota pożyczona od banku) i odsetki (wynagrodzenie banku za pożyczony kapitał). Wybór rat równych oznacza, że przez cały okres spłaty zobowiązania ich wysokość będzie taka sama, zmieniać się będzie jedynie proporcja pomiędzy częścią kapitałową i odsetkową.

Na początku odsetki będą najwyższe, z biegiem czasu przewagę zyskiwać będzie część kapitałowa. Trzeba pamiętać, że wybór raty równiej nie oznacza, że jej wysokość nie może zmieniać się w czasie. Taki komfort może dać tylko kredyt z oprocentowaniem stałym. Kiedy odsetki naliczane są w oparciu o oprocentowanie zmienne to kwota rat równych może wahać się w całym okresie spłaty zobowiązania.

Wybór rat malejących oznacza, że część kapitałowa będzie przez cały okres spłaty na tym samym poziomie – można ją obliczyć dzieląc kwotę kredytu przez liczbę rat. Zmienna będzie natomiast wysokość odsetek. Rata będzie maleć wraz z upływem czasu, ponieważ odsetki będą naliczane od coraz niższej kwoty kapitału. W tym wariancie nie ma również gwarancji niezmienności raty – może ją zapewnić tylko oprocentowanie stałe w całym okresie kredytowania.

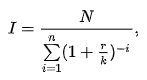

Wysokość rat równych można obliczyć według wzoru:

gdzie:

I – wysokość raty równej,

N – kwota udzielonego kredytu,

r – oprocentowanie kredytu w skali roku,

k – liczba rat płatnych w ciągu roku (np. k=4 dla rat płatnych co kwartał),

n – liczba rat.

Źródło wzoru: Wikipedia

Czym jest i jak działa kalkulator rat kredytu gotówkowego?

Nie ma konieczności samodzielnego obliczania raty kredytu gotówkowego. Taką informację można uzyskać także w trakcie rozmowy z pracownikiem banku lub skorzystać z dostępnych w Internecie narzędzi. Jednym z nich jest kalkulator rat kredytu gotówkowego. Aby obliczyć ratę kredytu gotówkowego we własnym zakresie wystarczy wskazać:

- kwotę kredytu,

- okres spłaty,

- wysokość oprocentowania nominalnego,

- prowizję za udzielenie kredytu,

- inne koszty kredytu.

Załóżmy, że chcemy zaciągnąć kredyt gotówkowy na 10.000 zł z 24-miesięcznym okresem spłaty. Oprocentowanie nominalne wynosi 10% w skali roku, prowizja to 6% od udzielonej kwoty, a inne koszty kredytu to 200 zł. Wysokość miesięcznej raty takiego kredytu wyniesie 498,37 zł. (kalkulacja przeprowadzona 26.01.2023 r. za pomocą kalkulatora rat kredytu gotówkowego dostępnego w serwisie Finanse Rankomat).

Czym jest i jak działa kalkulator całkowitego kosztu kredytu?

Aby obliczyć całkowity koszt kredytu skorzystać można z wygodnego narzędzia, które pozwoli zrobić to szybko oraz sprawdzić, jak zmienia się ta wartość dla różnych scenariuszy. Kalkulator całkowitego kosztu kredytu działa w oparciu o podstawowe dane i nie wymaga załączania żadnych dokumentów. Wystarczy określić:

- kwotę planowanego kredytu,

- okres spłaty,

- oprocentowanie nominalne,

- prowizję za udzielenie finansowania,

- inne koszty wynikające np. z zakupu dodatkowego ubezpieczenia.

Trzeba pamiętać, że wynik ma charakter orientacyjny i może różnić się od kwoty wskazanej przez bank. Różnica może wynikać np. z prowizji spłacanej w ratach, a nie jednorazowo przed uruchomieniem kredytu. W razie jakichkolwiek pytań i wątpliwości skorzystać można z bezpłatnej porady naszego konsultanta.

Jak obliczyć całkowity koszt kredytu gotówkowego? – przykłady

Dla wyliczenia całkowitych kosztów kredytu wystarczy pomnożyć wysokość raty kredytu przez okres jego spłaty (przy ratach równych) lub dodać wysokość wszystkich rat (przy ratach malejących). Trzeba jednak pamiętać o prowizji, która nie jest płatna jednorazowo przed uruchomieniem kredytu i nie jest doliczana do miesięcznej raty. Warto też sprawdzić, jakie opłaty generują dodatkowe produkty banku, jak np. konto osobiste czy karta kredytowa.

Takie działanie pozwoli określić dokładną kwotę, którą kredytobiorca musi zwrócić do banku. Pomniejszenie jej o pierwotnie pożyczony kapitał, da odpowiedź na pytanie: ile kosztuje kredyt? Zobrazujemy tę sytuację posługując się poniższymi przykładami.

Całkowity koszt kredytu – przykład I

Dla kredytu gotówkowego w wysokości 20.000 zł, z okresem spłaty 24 miesiące bank ustalił oprocentowanie w wysokości 7,9% w skali roku oraz prowizję (doliczoną do kwoty kredytu) na poziomie 5%. Przy założeniu rat równych, miesięczna rata kredytu wyniesie 948,82 zł.

- Całkowita kwota, którą klient musi zwrócić do banku to:

948,82 zł x 24 miesiące = 22.771,68 zł

Całkowity koszt kredytu wyniesie:

- 22.771,68 – 20.000 zł = 2.771,68 zł

W tym:

- Prowizja: 1000 zł

- Odsetki: 1.771,68 zł

- Kwota kredytowania: 21.000 zł

- Kwota do wypłaty: 20.000 zł.

Całkowity koszt kredytu – przykład II

Parametry kredytu są takie same, podobnie jak wysokość oprocentowania i prowizji, z tym, że prowizja nie jest doliczana do kwoty kredytu, ale liczona osobno – trzeba zapłacić ją osobno przed wypłatą środków. W takiej sytuacji, przy założeniu rat równych, rata kredytu wyniesie 903,63 zł.

Całkowita kwota, którą należy zwrócić do banku to:

- 903,63 zł x 24 miesiące + 1.000 zł prowizja = 22.687,12 zł

Całkowity koszt kredytu wyniesie:

- 22.687,12 zł – 20.000 zł = 2.687,12 zł

W tym:

- Prowizja 1.000 zł

- Odsetki: 1.687,12 zł

- Kwota kredytowania: 20.000 zł

- Kwota do wypłaty: 19.000 zł.

Całkowity koszt kredytu – przykład III

Parametry kredytu są takie same, ale bank nie nalicza prowizji z tytułu udzielenia kredytu. W takiej sytuacji rata kredytu (przy założeniu rat równych) wyniesie: 903,63 zł.

Całkowita kwota, którą należy zwrócić do banku:

- 903,63 zł x 24 miesiące = 21.687,12 zł

Całkowity koszt kredytu wyniesie:

- 21.687,12 zł – 20.000 zł = 1.687,12 zł

W tym:

- Prowizja 0 zł

- Odsetki: 1.687,12 zł

- Kwota kredytowania: 20.000 zł

- Kwota do wypłaty: 20.000 zł.

Gdzie znaleźć najlepsze oferty kredytów gotówkowych?

Kredyt gotówkowy jest popularnym sposobem pozwalającym pożyczyć pieniądze na dowolny cel konsumpcyjny, jak np. zakup sprzętu RTV, opłacenie kursu językowego czy zakup samochodu. Rozwiązanie to oferowane jest niemal przez każdy bank uniwersalny działający w Polsce. W efekcie wybór najlepszej oferty może być czynnością wymagającą i czasochłonną.

Aby ułatwić sobie zadanie można skorzystać z dostępnych w Internecie narzędzi, jak kalkulatory, porównywarki i rankingi kredytów gotówkowych. Część z nich pozwala na wstępie określić takie parametry, jak kwota kredytu czy okres spłaty. Na tej podstawie narzędzie dobiera aktualne oferty spełniające wskazane kryteria.

Korzystając z kalkulatora kredytowego udostępnionego przez serwis Finanse Rankomat można otrzymać indywidualny ranking kredytów gotówkowych. Wcześniej trzeba określić jednak podstawowe elementy, jak m.in. kwota miesięcznych dochodów i kosztów, wysokość kredytu czy liczba osób na utrzymaniu. Konieczne jest również wskazanie daty urodzenia i numeru telefonu komórkowego.

Sam ranking pozwala na wygodne porównywanie i sortowanie ofert kredytów gotówkowych. Na jednym ekranie można zweryfikować aktualne propozycje banków, oceniając takie elementy jak:

- całkowita kwota kredytu gotówkowego,

- prowizja za udzielenie kredytu,

- rzeczywista roczna stopa oprocentowania (RRSO),

- miesięczna rata kredytu.

Osoby oczekujące bardziej wnikliwej analizy mogą użyć przycisku „szczegóły oferty” i sprawdzić m.in. takie parametry, jak:

- rodzaj rat,

- dostępność oferty (online, przez telefon, w oddziale),

- minimalna i maksymalna kwota kredytu,

- minimalny i maksymalny okres kredytowania,

- oprocentowanie,

- czas oczekiwania na decyzję kredytową.

Możliwość weryfikacji wielu ofert w jednym miejscu jest prosta, wygodne i pozwala podjąć bardziej świadomą decyzję. W razie jakichkolwiek wątpliwości warto skontaktować się z konsultantem, który wyjaśni poszczególne kwestie i odpowie na potencjalne pytania.

Po co obliczać ratę i całkowity koszt kredytu gotówkowego?

Całkowity koszt i wysokość miesięcznej raty kredytu gotówkowego to cenne parametry, pozwalające lepiej wyobrazić sobie, jak dodatkowe obciążenia wpłyną na kondycję domowego budżetu. Oprocentowanie, prowizja czy RRSO pozwalają co prawda ocenić atrakcyjność ofert, ale przez to, że komunikowane są w ujęciu procentowym, gorzej wyobrazić sobie wpływ tych elementów na nasze finansowe życie.

Przed podjęciem decyzji warto sprawdzić wszystkie czynniki wpływające na koszt kredytu. Trzeba także pamiętać o produktach dodatkowych banku, jak konto osobiste czy karta kredytowa, które mogą generować dodatkowe opłaty. Z kolei oprocentowanie zmienne może przełożyć się na wahania wysokości miesięcznej raty w całym okresie spłaty zobowiązania. Warto zatem analizować oferty w ujęciu całościowym i dotyczy to wszystkich rodzajów kredytów.

Źródło:

- https://media.bik.pl/informacje-prasowe/789059/bik-podsumowuje-2022-r-na-rynku-kredytow-i-pozyczek-oraz-prognozuje-2023-r

Warto wiedzieć

- Aby szybko i wygodnie obliczyć ratę kredytu gotówkowego lub kredytu hipotecznego można skorzystać z dostępnych w Internecie kalkulatorów.

- Kalkulator raty kredytu jest najczęściej darmowym narzędziem pozwalającym obliczać wysokość miesięcznego obciążenia dla różnych scenariuszy np. uwzględniając wydłużenie okresu spłaty lub brak prowizji za udzielenie finansowania.

- Raty malejące są w pierwszym okresie spłaty kredytu wyższe od rat równych, dlatego wymagają wyższej zdolności kredytowej.

- Wybór raty równiej nie oznacza, że jej wysokość nie może zmieniać się w czasie. Jest to możliwe tylko w przypadku zaciągnięcia kredytu z oprocentowaniem stałym.

- Jeśli skorzystanie z oferty kredytu gotówkowego wymaga założenia konta osobistego, to trzeba sprawdzić, jakie koszty generuje taki rachunek.

FAQ – najczęściej zadawane pytania

Jak obliczyć ratę kredytu wzór?

Jeśli kredyt spłacany jest w ratach równych to ich wysokość oblicza się zgodnie ze wzorem: R=A*(1+(b/m)^n)*(1+(b/m)-1)/[(1+(b/m)^n)-1], gdzie „R” to wysokość raty, „A” to kwota udzielonego kredytu, „b” to wysokość oprocentowania w skali roku, „m” o liczba miesięcy w roku, „n” to liczba rat, a”^” to symbol potęgowania.

Jak obliczyć odsetki od kredytu gotówkowego?

Aby obliczyć odsetki od kredytu gotówkowego lub kredytu hipotecznego należy kwotę kapitału do spłaty pomnożyć przez oprocentowanie w skali roku i liczbę dni miesiąca oraz podzielić przez liczbę dni w roku. Przykładowo, jeśli do spłaty w styczniu mamy 20.000 zł, a oprocentowanie wynosi 9% w skali roku, to odsetki oblicza się w następujący sposób: 20.000 zł * 0,09 * 31 dni / 365 dni.

Jak sprawdzić całkowity koszt kredytu?

Bez względu czy to kredyt hipoteczny, czy kredyt gotówkowy, całkowity koszt można obliczyć dodając do siebie wszystkie raty lub mnożąc wysokość raty przez okres spłaty. Trzeba pamiętać jeszcze o prowizji, w sytuacji, kiedy jest ona pobierana jednorazowo przy uruchomieniu kredytu i nie pomniejsza ona kwoty pożyczonego kapitału.

Co obejmuje całkowity koszt kredytu?

Na całkowity koszt kredytu składają się odsetki od pożyczonego kapitału, dodatkowe opłaty często w postaci prowizji, które mogą dotyczyć np. rozpatrzenia wniosku, analizy dokumentacji czy samego przyznania kredytu. Na całkowity koszt kredytu mogą mieć także dodatkowe ubezpieczenia np. od ciężkiej choroby czy utraty pracy.

Z czego się składa rata kredytu gotówkowego?

Na ratę kredytu gotówkowego składa się część kapitałowa i część odsetkowa. Ta pierwsza dotyczy kwoty pożyczonej od banku, a część odsetkowa jest wynagrodzeniem banku za udostępniony kredytobiorcy kapitał.

Dlaczego RRSO jest wyższe niż oprocentowanie?

RRSO jest wskaźnikiem obejmującym zarówno oprocentowanie nominalne, jak i inne podstawowe koszty związane z kredytem, jak prowizje czy dodatkowe ubezpieczenia. Tłumaczy to, dlaczego RRSO jest wyższe niż oprocentowanie nominalne. Wartości te mogą być równe tylko przy jednorazowej spłacie zobowiązania, kiedy jedynym kosztem kredytu są odsetki.

FAQ – najczęściej zadawane pytania

Jak obliczyć ratę kredytu wzór?

Jeśli kredyt spłacany jest w ratach równych to ich wysokość oblicza się zgodnie ze wzorem: R=A*(1+(b/m)^n)*(1+(b/m)-1)/[(1+(b/m)^n)-1]

Coś jest ne tak z tym wzorem, przykładowo w ostatnim nawiasie kwadratowym (1+(b/m)^n)-1 po co dodawać i odejmować 1 przecież to nic nie zmienia, może powinno być ((1+b/m)^n)-1, kto wie czy wcześniej przy potęgowaniu nie ma tego samego błędu